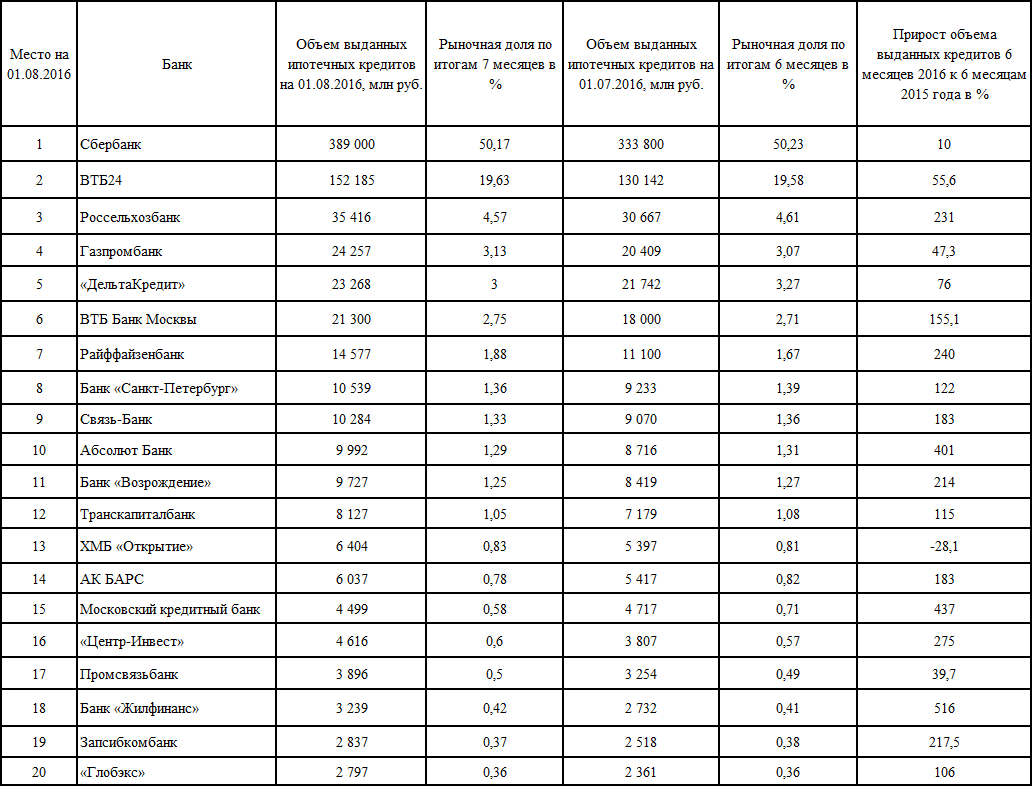

Успехи в рыночном соревновании измеряются традиционно рыночной долей.

По итогам семи месяцев 2016 года ипотечные кредиторы практически не изменили свои позиции по сравнению с первым полугодием (табл. 1). Поменялись местами Газпромбанк и «Дельтакредит».

К традиционным участникам Высшей ипотечной лиги, имеющим долю рынка 1% и кандидатам на вступление, добавлено еще несколько кредиторов. Получившаяся группа топ-20 занимает 96% ипотечного рынка.

Наибольшую стабильность объемов демонстрирует Сбербанк. Существенные приросты объемов у большинства банков показывают важность ускоренного запуска программы субсидирования весной 2015 года.

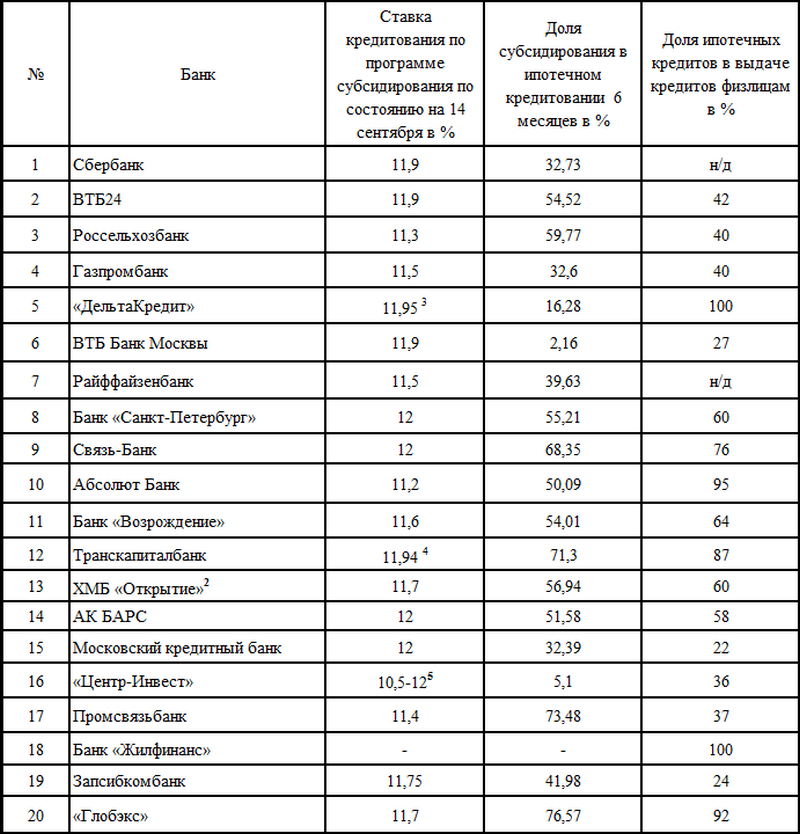

Программа субсидирования до сих пор оказывает существенное влияние не только на работу кредиторов, но и на конкуренцию (таблица 2).

После уменьшения с 1 марта текущего года размера субсидирования большинство участников программы приблизило ставки к нормативному уровню 12%. Казалось бы, уменьшение размера компенсации на 1 п. п. с 2,5% до 1,5% должно было существенно подорвать энергичность работы по программе субсидирования. Но суммарная ежемесячная выдача по программе после некоторого колебания вышла на стабильный уровень около 40 млрд рублей, что очень близко к выдачам 2015 года.

Ситуация на ипотечном рынке после постоянного роста значений партнерских продаж демонстрирует, что кредиторы ходят к одним и тем же застройщикам и привлекают одних и тех же клиентов. В программе субсидирования стимулирующее воздействие на конкуренцию оказывает также ограничение максимальной ставки этого кредитного продукта. Потолок в виде 12% заставляет отталкиваться от него и идти вниз с учетом ограниченного количества застройщиков. Только три банка предлагают кредиты по нормативной ставке (табл. 1), что является прямым следствием конкуренции.

Примечания:

1. При расчете доли субсидирования использованы данные Минфина и анкетные данные, предоставленные «Русипотеке». При сравнении условий первоначальный взнос считался равным 30%. Специальные партнерские программы не учитывались.

2. По состоянию на 1 августа 2016 года название банка было ПАО «Ханты-Мансийский банк „Открытие”». С 22 августа в результате процедуры слияния банк стал называться ПАО Банк «ФК Открытие».

3. На сайте КБ «Дельтакредит» информация о работе по программе субсидирования в явном виде отсутствует. Указана ставка по продукту, который может быть применен для кредитования с господдержкой.

4. Комиссия за получение такой ставки — 1% от суммы кредита.

5. Ставка меняется 4 раза.

Для многих кредиторов программа субсидирования играет существенную роль не только в ипотечном бизнесе, но и во всем розничном кредитовании. Изложенное выше позволяет сделать вывод: конкуренция в кредитовании новостроек с господдержкой до окончания программы сохранится и даже усилится.

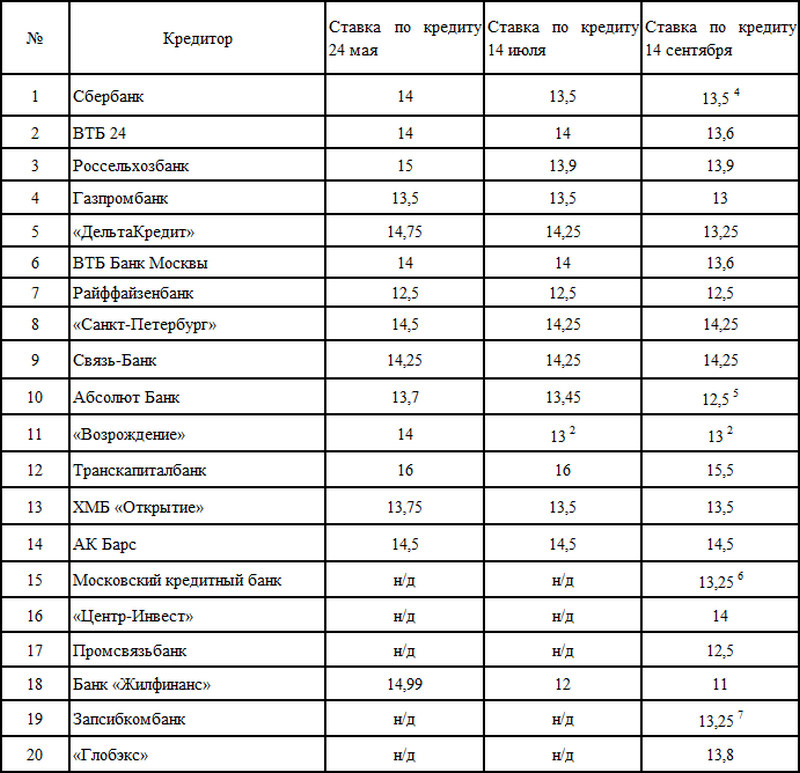

Несколько иная картина для кредитов на готовое жилье. Ставки уменьшаются, но не с такой скоростью, как следует из многочисленных пресс-релизов и заявлений. Проведенный мониторинг позволяет сделать предположение, что некоторые банки начали загодя готовиться к выходу из программы субсидирования (табл. 3).

Мониторинг ставок проводился для условного клиента со следующими параметрами:

1. Цель — квартира на вторичном рынке недвижимости.

2. Срок кредита — 15 лет.

3. Первоначальный взнос — не менее 30%.

4. Накопления — 3 млн руб.

5. Стоимость квартиры — не более 10 млн руб.

6. Доходы подтверждены справкой 2-НДФЛ.

7. Клиент ранее в банке не обслуживался, счета и льгот нет.

8. Клиент готов к личному комплексному ипотечному страхованию.

Приходится описание клиента повторять подробно, так как малейшее изменение дает другое значение ставки.

Примечания:

1. Источник информации — сайты банков. По условиям измерения ставки не проверяются через консультантов банков.

2. Ставка 13% действует при присоединении к договору коллективного страхования.

3. Ставка 13,5% указана в таблице условий. При расчете с помощью калькулятора ставка — 14%.

4. Ставка 12,5% действует при присоединении к договору коллективного страхования.

5. Ставка 13,25% действует при уплате комиссии в размере 1,5% от суммы кредита. Иные варианты определить самостоятельно невозможно.

6. Ставка 13,25% действует для клиентов с положительной кредитной историей в банке. Для клиентов «с улицы» предложений нет.

Очередной мониторинг ставок подтвердил, что часть банков использует приемы маркетинга, подробно описанные в публикации «Оптическое обаяние ипотечного маркетинга, или Легко ли заемщику найти истину».

За прошедшее с момента публикации время положение не улучшилось. Продолжается представление привлекательной ставки на видном месте, а на менее заметной позиции можно найти условия, показывающие истинную ставку. Опции по подбору ставки под знаком индивидуальности иногда напоминают попытку отдалить клиента от момента получения сведений о ставке по кредиту. Отсутствие калькулятора полной стоимости кредита затрудняет оценку выгоды от предлагаемых комиссий за изменение ставки. Момент ознакомления с ПСК максимально отдален от выбора кредитного продукта.

Банки традиционно делают заявления о клиентоориентированном бизнесе, а Сбербанк даже о клиентоцентричном бизнесе, то есть направленном на удовлетворение жизненных потребностей людей. На практике в ряде случаев не соблюдаются даже базовые понятия лояльности. Один из ведущих отечественных специалистов в сфере клиентоориентированности бизнеса К. Харский в своих работах постоянно доказывает тезисы:

В ипотечном жилищном кредитовании снижение требований часто происходит на уровне лозунга «ипотека по двум документам», а не по сути уменьшения обязанностей клиента.

Характерная фраза в условиях по кредиту звучит грозно. «Надбавка к минимальным ставкам по кредитам в случае несогласия клиента с внесением единовременной платы за изменение условий кредитования (снижение процентной ставки)». Вряд ли такая формулировка банка «Открытие» может быть отнесена к проявлению лояльности.

Можно выделить два непреходящих увлечения ипотечных кредиторов:

Самый яркий пример у банка «Возрождение», где без уплаты комиссии вообще невозможно участвовать в программе субсидирования. Такого варианта просто нет. Или ставка 11,9% с одной комиссией, или ставка 10,9% с другой комиссией.

Размер сбора за присоединение к договору коллективного страхования выглядит чрезмерным по сравнению с договором страхования от своего имени.

Предоставление непрозрачной информации, в которой сложно разобраться, является проявлением определенного отношения к клиентам. Оговорка, что точную ставку можно узнать в отделении или по телефону, положение усугубляет.

Хочется надеяться, что в ближайшее время удастся сделать обзор лучших практик предъявления к клиенту минимума требований, как первого шага к реальной клиентоориентированности.

Тенденции развития ипотечного рынка рано или поздно приведут к существенному изменению отношения банка к клиентам, и это будет конкурентным преимуществом завтрашнего дня.

Лучшие новости сегодня

Вы искали сегодня

Другие новости сегодня

Общественная палата (ОП) РФ поддержала законопроект, предлагающий включать в информацию на сайте онлайн-магазинов специальные коды, позволяющие определить материал изготовления потребительской упаковки...

Участники платформы цифрового рубля должны будут разработать свои мобильные приложения для пользователей (по аналогии с банками). Базовые операции с цифровой национальной валютой пока доступны только участникам пилота. Более широкое использование цифрового рубля начнется в сентябре 2026 года.

НАЛОГИ, БУХУЧЕТ Самозанятых добавят к численности в целях электронной отчетности в соцфонд Сотрудник на ГПД без взносов будет учитываться в лимите (более 10 человек) > Налоговая служба внедряется...[/h]

Сейчас по общему правилу для получения пособия в максимальном размере необходимо проработать не менее 26 недель в течение года до увольнения, а средний доход за последние три месяца работы должен быть не ниже 20084 рублей. Минтруд России предлагает начислять ветеранам СВО пособие по безработице на

В Госдуме обсуждается возможность значительного улучшения условий ипотечного кредитования для семей с четырьмя детьми. Первый зампред комитета по строительству Владимир Кошелев в интервью «Газете.Ru» высказался...

Центральный банк РФ объявил официальный курс доллара США на завтра (18.02.2026), который составит 76,7389 руб. Таким образом, курс доллара США повысился на 11,9 коп. по сравнению с сегодняшним курсом. Официальный...

«Наши задачи» - предоставлять самую оперативную, достоверную и подробную информацию по банковскому рынку; - помогать клиентам в выборе самых выгодных банковских продуктов; - способствовать банкам в поиске качественных клиентов; - налаживать общение между банками и их клиентами.

Общественная палата (ОП) РФ поддержала законопроект, предлагающий включать в

ПодробнееУчастники платформы цифрового рубля должны будут разработать свои мобильные

ПодробнееНАЛОГИ, БУХУЧЕТ Самозанятых добавят к численности в целях электронной

ПодробнееСейчас по общему правилу для получения пособия в максимальном размере

ПодробнееВ Госдуме обсуждается возможность значительного улучшения условий ипотечного

ПодробнееЦентральный банк РФ объявил официальный курс доллара США на завтра

ПодробнееЭкономика сегодня

ЦБ установил официальные курсы валют на 4 сентября. Рубль падает ко всем основным зарубежным валютам....

Подробнее Российская валюта снижается ко всем основным мировым валютам. Официальный курс ...

Подробнее 💸 Ежедневный совет Банки — короткий и полезный совет, который помогает управлять деньгами осознанно. Подготовка к школе всегда...

Подробнее Спрос на страховые полисы на случай онкологических заболеваний за год вырос на 40%. Об этом сообщил «Росгосстрах», проанализировав темпы роста продаж полисов данного сегмента. Больше всего спрос увеличился...

Подробнее 💸 Ежедневный совет от Банки — просто о том, как повысить эффективность сбережений. Если вы вносите на счет крупные суммы наличными,...

Подробнее Российская валюта подешевела к доллару, евро и юаню. Официальный курс доллара, установленный Центробанком на 30 августа 2025 года, составляет 80,3316 рубля (прежнее значение — 80,2918 рубля), официальный...

Подробнее

Комментарии (0)