В 2018 году Федеральная налоговая служба России уже сможет узнать, сколько средств было на вашем счете, например, в Швейцарии в 2017-м и куда вы потратили свои средства. Европейский корреспондент Банки.ру выяснил, чего нам ждать от новой глобальной системы обмена финансовой информацией между странами.

Мир без секретов, или Три безобидные буквы

Главное, не паниковать и следовать простому правилу «Praemonitus, praemunitus», что в переводе с латыни означает «Предупрежден — значит вооружен».

Спустя всего три года после того, как G20 обратилась к ОЭСР с официальной просьбой создать стандарт для автоматического обмена финансовой информацией — Common Reporting Standard (CRS), более 100 юрисдикций по всему миру практически готовы положить конец банковской тайне в мире.

Казалось бы, что всего лишь три безобидные буквы — CRS, но именно они предвещают значительные изменения в мировых финансах.

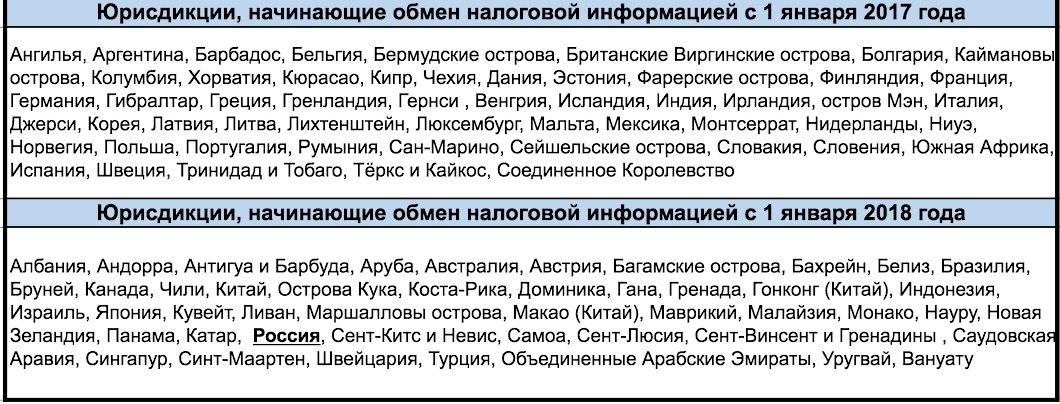

В общей сложности на начало сентября многостороннюю конвенцию о взаимной административной помощи в налоговых вопросах подписало 103 мировых юрисдикции. Почти все страны Евросоюза, кроме Австрии, начинают работать в рамках системы обмена налоговой информацией уже с 2017 года. В 2018 году к ним присоединятся Россия, а также Бразилия, Китай, Монако, Сингапур, Гонконг, Швейцария и многие другие.

Примечательно, что даже Панама с 2018 года готова обмениваться налоговыми данными с другими странами из-за разразившегося весной 2016 года скандала с «панамскими документами». Некоторые эксперты предполагают, что вброс в публичные массы такого объема частной налоговой информации (более 12,5 млн документов. — Прим. ред.) был сделан специально, чтобы знаменитый офшор наконец согласился присоединиться к системе ОЭСР.

Итак, перечислим, какие страны и когда начнут в ближайшие года разрушать столпы банковской тайны в мире:

Самое важное в этих датах — их обманчивость. Ведь страны, которые начнут автоматический обмен налоговыми данными в следующем году, уже в сентябре 2017-го отправят первые отчеты налоговым органам стран — участниц CRS за предыдущий год. Отчеты будут включать в себя информацию за весь 2016 год. Страны, присоединившиеся к системе в 2018 году, будут отправлять информацию за 2017-й.

Информация за предыдущий год будет отправляться начиная с сентября следующего года до конца календарного года. Например, Россия с сентября по декабрь 2018 года будет отправлять информацию другим странам за 2017 год.

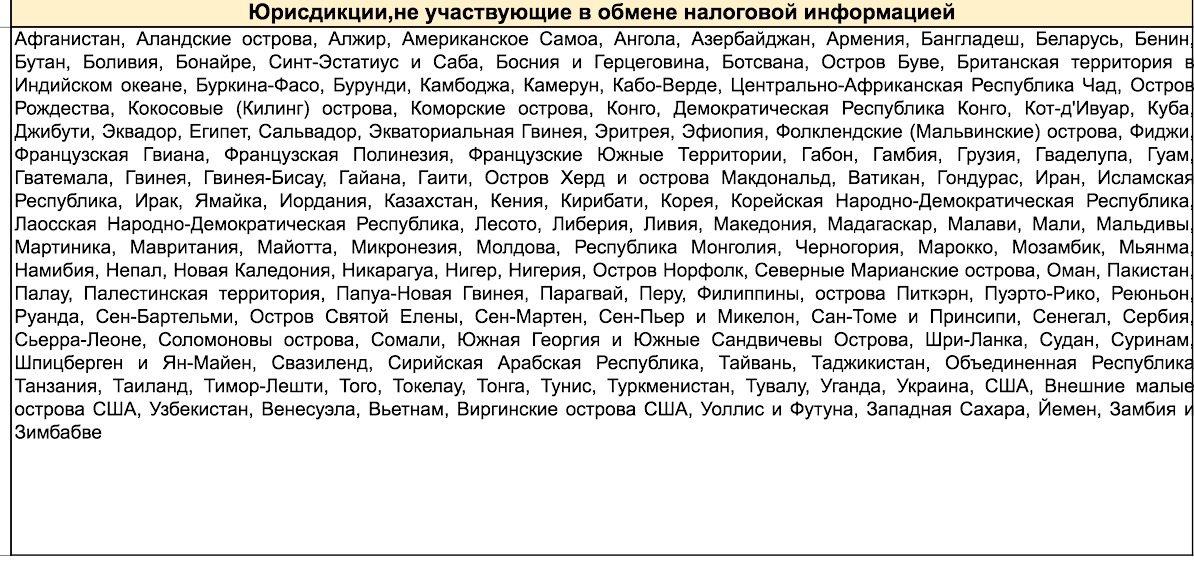

Тем не менее есть еще более 100 стран, которые не будут применять CRS:

Как будут построены налоговая отчетность и обмен

Все финансовые институты в рамках CRS будут собирать информацию о владельцах счетов и конечных бенефициарах, чтобы передавать ее в национальные налоговые органы. Которые, в свою очередь, будут разбирать информацию по странам и перенаправлять ее в соответствующие налоговые органы резидентов в автоматизированном режиме.

Кто будет собирать и передавать информацию для налоговых органов:[/u]

· банки;

· инвестиционные структуры;

· страховые компании;

· брокерские компании;

· фонды;

· трасты;

· другие финансовые институты.

Какие счета «под прицелом» налоговиков:[/u]

— личный счет физического лица, если оно является резидентом юрисдикции, с которой проводится обмен налоговой информацией;

— корпоративный счет, если он контролируется одним или более физическими лицами или пассивной нефинансовой организацией (Passive Non-Financial Entity).

Отчет финансовых организаций будет содержать следующие данные:[/u]

— Ф. И. О., адрес, ИНН, дату и место рождения физического лица, которое является владельцем счета. Если счет корпоративный — всю перечисленную ранее информацию о каждом физлице, которое имеет право распоряжаться средствами на счете;

— номер счета или функциональный эквивалент при отсутствии номера счета;

— наименование и идентификационный номер финансового учреждения, предоставившего данные для отчета;

— остаток на счете по состоянию на конец соответствующего календарного года или другого периода, если счет был закрыт в течение отчетного периода;

— кастодиальный счет: общая валовая сумма процентов, общая валовая сумма дивидендов, а также общая валовая сумма прочих доходов, которая генерируется в отношении активов на счете; общий объем валовых поступлений от продажи или выкупа имущества, зачисленных на счет, в отношении которых отчетный финансовый институт выступал в качестве хранителя, брокера, номинального держателя или иным образом в качестве агента для владельца счета;

— депозитарный счет: общая валовая сумма выплаченных процентов или зачисленных на счет в течение календарного года или другого соответствующего отчетного периода;

— любой счет, не указанный в предыдущих пунктах: общая валовая сумма, уплаченная или зачисленная на счет владельца, где финансовое учреждение является obligor или debtor, включая общее количество любых погасительных платежей, сделанных на счет владельца.

Финансовая информация, которая должна предоставляться финансовыми институтами, относится ко всем видам финансовых активов, которые включают в себя доходы от инвестиций, остатки на счетах и доходы от продажи финансовых активов.

Реальный пример

Вот реальный пример того, какие нововведения внедрило бельгийское подразделение нидерландского банка ING.

Каждый клиент, который является гражданином двух стран или находится на территории Бельгии в качестве временного резидента, теперь обязан заполнять специальный документ при открытии счета, указав, резидентом какой еще страны он является. Также он должен обязательно написать свой ИНН в другой стране.

Документ извещает клиента о том, что бельгийская налоговая служба собирает данную информацию в рамках CRS, чтобы сообщить информацию по счету зарубежным налоговым службам. Подписывая такой документ, клиент подтверждает, что указанная информация достоверна. А если она изменится, у клиента есть лишь 30 дней, чтобы известить банк об изменениях.

Самое удивительное, что в главном офисе ING никто из сотрудников банка не смог внятно объяснить, для чего нужен этот документ, которого не было раньше при открытии счета. Менеджеры банка просто разводили руками, утверждая, что это указание вышестоящих начальников.

Аналогичный документ просят заполнить и подписать почти во всех крупных бельгийских банках: KBC, Belfius, Beobank, Record Bank и других.

Если клиент отказывается подписать документ, счет открыт не будет. Однако это касается лишь новых клиентов, которые открывают счета в 2016 году, так как этот календарный год попадет в ежегодный отчет. Старых клиентов, которые открыли свои счета пару лет назад и являются резидентами/гражданами двух стран, такой документ заполнять не просят.

К сбору информации по клиентам подключился шведский коммерческий банк Nordea с обширной сетью филиалов в Прибалтике, который известил своих клиентов о том, что усиливает работу по регулярному обновлению клиентских данных. В частности, банки теперь обязаны регулярно собирать необходимую информацию о клиентах: сведения о клиенте, о его нынешних или предстоящих сделках и целях, а также установить фактических бенефициаров. Представитель банка на анонимных условиях сообщил, что клиентам, которые откажутся делиться данными, будет отказано в обслуживании.

Можно немножко расслабиться и выдохнуть

Стандарт CRS будет применяться повсеместно для всех новых учетных записей, то есть для счетов, открытых в отчетный период. Что касается счетов, которые открыты давно и остаются действующими в отчетный период, процедура их проверки предусмотрена немного иная и будет сильно зависеть от суммы средств на балансе. Чем больше сумма на счете, тем больше вероятность, что его владелец попадет в отчет.

Если на вашем счете менее 250 тыс. долларов — это минимальный порог, учетная запись не будет попадать в отчет до тех пор, пока сумма не превысит этот порог. Счета будут также классифицироваться по величине: до 1 млн долларов США и свыше этой суммы. В отношении таких счетов должна быть проведена более углубленная проверка, в том числе сопровождающаяся документальными подтверждениями происхождения средств.

Тем не менее финансовые институты имеют возможность отказаться от данного денежного порога и рассматривать все счета. Но большинство экспертов сошлись во мнении, что финансовые институты не будут изучать подряд все счета с низким балансом из-за высоких затрат и издержек по внедрению и содержанию новой системы.

«Банки в большей степени обеспокоены быстро меняющимися предписаниями регулятора и вынуждены работать в условиях неопределенности внутреннего законодательства, приводя свою деятельность в соответствие с новыми требованиям, чтобы успеть адаптироваться. При этом оказывая консультационную поддержку дезориентированным клиентам», — прокомментировала ситуацию юрист международного инвестиционного холдинга QBF Роза Абидова.

Банкам придется расширять штат сотрудников и более скрупулезно работать с приемом, проверкой и обработкой данных клиентов, чтобы ежегодно направлять эти сведения вместе с информацией о счетах клиентов в налоговую службу своей страны, считает руководитель правового направления департамента международных проектов «Прайм Эдвайс» Лидия Иванова. По ее словам, не стоит также забывать о технической стороне вопроса — банки должны будут технически обеспечить функционирование всех требуемых процедур в соответствии со стандартом.

Несмотря на приближающуюся дату первого обмена налоговой информацией между странами, управляющий партнер группы юридических и аудиторских компаний «СБП» Ольга Пономарева считает, что данная система в ближайшее время будет не очень эффективной, особенно в офшорных юрисдикциях.

«В некоторых из них налоговой отчетности как таковой нет вообще или она очень примитивна. Таким офшорным банкам будет попросту нечем обмениваться с другими государственными структурами. Такое положение дел какое-то время будет на руку некоторым банкам и их клиентам», — полагает Пономарева.

Примечательно, что почти 100-страничное руководство по Стандарту никак не поясняет, как будут выискиваться и пресекаться случаи перевода активов в другие формы, которые не попадают под действие системы. Ведь резиденты стран, которые присоединятся к системе в 2018 году, еще успеют перевести свои средства в золото или наличные деньги, закрыв счета до начала отчетного периода. Или попросту «раздробят» свои активы на минимальные по требованию суммы (до 250 тыс. долларов).

Хорошей новостью для тех, кто держит свои средства на счетах в латвийских банках, станет тот факт, что Латвия будет предоставлять информацию по 55 странам, среди которых России нет. Это подтвердил Банки.ру председатель правления PrivatBank в Латвии Александар Кукич: «Обмен информацией о резидентах Российской Федерации пока проводиться не будет». Он также отметил, что «менеджеры финансовых учреждений общаются с клиентами, которых затрагивает это новое требование, разъясняя основные положения CRS, и при необходимости запрашивают дополнительную информацию».

Достанется всем

В разных странах будут действовать различные штрафные системы за сокрытие иностранных счетов и участие в контролируемых иностранных компаниях. Но почти все варианты санкций предполагают доначисление налога и штраф. Каков будет его размер, еще не ясно, но, вероятно, будет зависеть от суммы сокрытых доходов.

Платить штрафы будут не только резиденты, сокрывшие свои богатства в другой стране, но и финансовые институты.

Например, в Великобритании существует ряд штрафных санкций, которые могут применяться к несоответствующим финансовым институтам. Государственное управление Великобритании по налоговым и таможенным сборам ввело автоматический штраф в размере 300 фунтов за невыполнение Стандарта, а также дополнительный суточный штраф в размере 60 фунтов, если несоблюдение продолжается после того, как предупреждение было получено. Существует также дополнительная фиксированная ставка штрафа в размере 3000 фунтов, если ошибки снова буду выявлены в отчетных данных.

В отношении британцев, которые скрыли свои доходы и не платили с них налоги, британское законодательство предполагает применение наказания на основании существующих налоговых штрафов режимов. Кроме того, процент штрафа может быть увеличен в два раза от первоначальных налоговых расходов, в зависимости от территории и тяжести преступления.

Бразильцы, которые не успеют заявить о своих незадекларированных офшорных активах, столкнутся с репатриацией этих средств на родину и уголовным преследованием со стороны бразильских властей. Те, кто вовремя успеют заявить о средствах, при условии их получения на законных основаниях, придется заплатить лишь одноразовый налог в размере 15% от стоимости активов и 15% штрафа.

Некоторые страны просят своих резидентов принять тот факт, что они могут столкнуться не только со значительными штрафами, но и с судебным преследованием.

Хорошего больше, чем плохого?

Несмотря на неприятную обязанность ежегодно раскрывать свою полную финансовую информацию и документально отчитываться за нее, в новом Стандарте можно найти и положительные стороны, уверяют эксперты. Но эти плюсы мы сможем увидеть лишь в долгосрочной перспективе, так как первое время новая система должна «утрястись» и заработать в полную силу.

По словам Розы Абидовой, в отношении работы финансовых институтов новый Стандарт уравняет конкурентные условия, снизит комплаенс и прочие юридические риски по клиентам за счет унификации законодательства и стандартизации отчетности, в частности, по ПОД/ФТ и ФАТФ при обязательном объяснении происхождения средств.

Клиенты банка, которые сейчас быстрее адаптируются к требованиям международного законодательства, уже в перспективе 2-3 лет также почувствуют на себе положительный эффект, считает Абидова, в частности, за счет снижения юридических рисков национальных налоговых санкций и снижения издержек на оптимизацию процедур комплаенс и систем налогового, финансового и бухгалтерского учета при ведении трансграничного бизнеса, уравненных условий ведения бизнеса, процедур due diligence вследствие повышения прозрачности бизнеса контрагентов в странах с меньшей прозрачностью.

Со временем Стандарт должен внести некоторое единообразие в налоговые законодательства разных стран мира. По словам Aбидовой, на фоне перехода в эру облачных технологий и финтех, банкам приходится особенно нелегко: выживут только те, кто сможет быстрее адаптироваться. Право должно отражать экономические реалии и опосредовать интересы бизнеса, в частности, интернет-право и налоги становятся наиболее востребованной юридической внутренней специализацией и в финансовом секторе. Кроме того, в этом контексте комлаенс становится не просто актуальной, а критической, в плане стратегического развития, частью бизнеса, а единое прозрачное экономическое пространство нового формата — это уже реальность. Поэтому закономерно и создание единых правовых норм для обеспечения интересов мировой экономики в условиях глобализации.

Еще одним плюсом станет возврат в бюджеты стран средства, которые могут быть потрачены на здравоохранение, образование и другие благородные цели. По некоторым оценкам, налоговые органы теряют примерно 200 млрд долларов ежегодно, а в числе лидеров по потерям Россия, страны Африки и Латинской Америки.

Партнер International Tax Associates B.V. Рустам Вахитов отметил, что налоговым органам будет гораздо легче отслеживать непрозрачную деятельность российских резидентов. «Например, для целей законодательства о контролируемых иностранных компаниях (КИК) многие резиденты продали кипрские и иные компании на номинальных владельцев, но при этом, в части банковских счетов компаний, остались бенефициарами. Или представили иностранные компании и фонды как неконтролируемые, но в банках так же являются бенефициарами счетов. Информация из иностранных банков позволит выявить эти несоответствия».

США — новая мировая налоговая гавань

Примечательно, что США не присоединились к стандарту ОЭСР, мотивируя отказ тем, что уже имеют собственный механизм FATCA — Foreign Account Tax Compliance Act — Закон налоговой отчетности зарубежных счетов. В результате США оказались вне глобальных правил, которые были созданы по проектам их собственной войны с уклонением от уплаты налогов.

Свою позицию Штаты оправдывают тем, что конгресс «не даст добро» на введение CRS и у страны нет финансирования на внедрение новой системы.

Американский механизм, действующий с 2010 года, предполагает лишь возможность обмена фискальной информацией между странами, но не в автоматическом режиме. FATCA интересуют лишь данные о счетах американских граждан за рубежом. Поэтому система имеет более избирательный подход в обмене данными. Так, иностранцы, открывшие счета в американских банках, могут вообще не попасть в поле зрения мировых налоговых служб, если сумма на счете не будет превышать 50 тыс. долларов США.

«Благодаря тому, что США, будучи страной-участницей CRS, заняли обособленную позицию — присоединиться на уникальных условиях, в пользу неравных условий по FATCA, — в дополнение к популярным американским юрисдикциям инкорпорирования: Делавэр, Калифорния, Нью-Йорк, сегодня такие штаты, как Невада, Южная Дакота и Вайоминг, становятся более привлекательными для иностранных инвесторов, в том числе из Европы», — считает юрист QBF Роза Абидова.

Некоторые европейские страны были настолько возмущены поведением Штатов, что заявили о своем праве отказать США в предоставлении какой-либо налоговой информации по американским гражданам в их странах до тех пор, пока американцы не станут полноценными участниками системы.

Массовое закрытие счетов: правда или вымысел?

Последние пару лет средства массовой информации будоражат общественность новостями о массовом закрытии банками счетов, в том числе и российских граждан. Европейские банки ставят клиентов перед выбором: закрывать счета или предоставить информацию и документы из России.

По словам партнера International Tax Associates B.V. Рустама Вахитова, такая тенденция действительно наблюдается уже много лет, но для этого существует множество причин. Финансовые институты часто сами избавляются от сомнительных клиентов и вводят повышенную ответственность для банкиров, которые участвуют в подозрительных операциях.

«Автоматический обмен информацией сам по себе не требует запрашивать много документов у клиента. Но иногда клиент указывает страной резидентства, например, Белоруссию, которая не будет участвовать в обмене. При этом с Белоруссией его мало что связывает. В этом случае банк может поставить клиента перед выбором: предоставить белорусские налоговые декларации, трудовые договоры, ВНЖ, чтобы подтвердить связь с Белоруссией, или закрыть счет из-за непредоставления полной информации», — говорит Вахитов.

Что касается Европы и европейцев, тут принципиально другая картина: в ЕС обмен информацией о банковских счетах (процентах по вкладам) работает уже давно, более десяти лет. «В части офшорных счетов их открытие и ведение не запрещено, но использование с целью ухода от налогов опасно. Периодически отлавливают и наказывают лиц, державших незадекларированные средства в Швейцарии и офшорах. Здесь спокойнее заплатить налоги и не иметь проблем с налоговыми органами», — считает Вахитов.

Куда «бежать» и есть ли смысл?

Итак, на сегодняшний день более 100 юрисдикций присоединилось к CRS, и вполне ожидаемо, что этот список будет пополняться. Раз уж такие страны, как Люксембург и Швейцария, которые десятилетиями оберегали неприкосновенность банковской тайны, присоединились к системе, дело осталось за малым.

По словам Лидии Ивановой из «Прайм Эдвайс», все идет к тому, что на карте «мира налоговой тайны» рано или поздно не останется белых пятен. Поэтому попытки переместить капиталы в «укромное место» — это временное средство, которое не решает проблемы тех, для кого она существует. Поэтому вряд ли стоит ожидать массового оттока денежных средств.

Юрист QBF Роза Абидова также считает, что с учетом широкомасштабной экспансии налоговой реформы ОЭСР, BEPS и американской FATCA бизнесменам практически невозможно будет найти непрозрачные юрисдикции. Все будут вынуждены играть в рамках правил, предписанных ОЭСР по аналогии с FATCA. «Тут уже простым выводом капитала не обойтись, ведь без раскрытия конечного бенефициара будет затруднено даже использование фондов и трастов при открытии ими банковских счетов», — прокомментировала она.

CRS обязывает финансовые институты определять и раскрывать конечных бенефициаров трастов и фондов, которые, в конечном счете, будут попадать в ежегодные отчеты.

«В этих условиях больше смысла имеет менять не юрисдикцию, а формат, стандарты и цели ведения бизнеса. Многие обращаются к созданию благотворительных фондов и иных видов деятельности, не облагаемых налогом или пользующихся налоговыми преференциями и сменой налогового резидентства физических лиц», — говорит Абидова.

Тем не менее у тех, кто все еще хочет остаться в тени, есть несколько способов избежать попадания в поле зрения налоговых органов. Последние годы юридические компании предлагают свои услуги по переводу счетов, компаний и трастов на других доверенных лиц, родственников или детей, которые постоянно проживают за рубежом. Или предлагают ранее озвученный в материале вариант раздробления активов: снятие наличных, покупку золота и драгоценных камней. Но такие варианты довольно рискованны, предупреждают юристы.

Как это работает сейчас

До 1 июня 2016 года граждане России, имеющие счета за границей, должны были отчитаться о наличие этих счетов, а также о движении средств по ним за 2015 год. Раскрыть такую информацию их обязывает новый закон «О валютном регулировании и валютном контроле», который вступил в силу с 1 января 2015 года.

Беспокоиться всем подряд не стоит, так как российские налоговые органы будут интересоваться информацией только о российских налоговых резидентах, а не обо всех гражданах России, имеющих зарубежные счета.

Как определить, налоговый ли вы резидент РФ? Все достаточно просто: если вы больше 183 дней прожили в другой стране, за пределами РФ, вы автоматически перестаете быть налоговым резидентом.

Если же вы все-таки налоговый резидент России с зарубежным счетом, то каждый год вам придется отчитываться перед ФНС. На предоставление отчета за прошлый год дается пять месяцев — с января по май каждого следующего года.

Если вы не сдали отчет о наличии счета и о движении средств по нему в зарубежном банке, пока никакого уголовного наказания ждать не стоит. А вот штраф возможен.

Если вы подали отчет с опозданием до 10 дней, вас ожидает предупреждение или штраф в 300—500 рублей; до 30 дней — штраф в 1 000—1 500 рублей; более 30 дней — 2—3 тыс. рублей. Если вы снова нарушите сроки, штраф может вырасти до 10 тыс. рублей.

Интересное дополнение для тех, кто имеет российское гражданство, но постоянно живет в другой стране, — российские власти в рамках единой системы обмена налоговыми данными (CRS) о ваших деньгах в автоматическом режиме не узнают.

Евгения КОМЛЕВА, , Брюссель

Лучшие новости сегодня

Вы искали сегодня

Другие новости сегодня

ЦБ установил официальные курсы валют на 4 сентября. Рубль падает ко всем основным зарубежным валютам....

Российская валюта снижается ко всем основным мировым валютам. Официальный курс ...

💸 Ежедневный совет Банки — короткий и полезный совет, который помогает управлять деньгами осознанно. Подготовка к школе всегда...

Спрос на страховые полисы на случай онкологических заболеваний за год вырос на 40%. Об этом сообщил «Росгосстрах», проанализировав темпы роста продаж полисов данного сегмента. Больше всего спрос увеличился...

💸 Ежедневный совет от Банки — просто о том, как повысить эффективность сбережений. Если вы вносите на счет крупные суммы наличными,...

Российская валюта подешевела к доллару, евро и юаню. Официальный курс доллара, установленный Центробанком на 30 августа 2025 года, составляет 80,3316 рубля (прежнее значение — 80,2918 рубля), официальный...

«Наши задачи» - предоставлять самую оперативную, достоверную и подробную информацию по банковскому рынку; - помогать клиентам в выборе самых выгодных банковских продуктов; - способствовать банкам в поиске качественных клиентов; - налаживать общение между банками и их клиентами.

© freepik.com Депутаты фракции «Новые люди» обратились в Министерство финансов

ПодробнееОбщая сумма отсрочки по налогам и страховым взносам для угольных предприятий

ПодробнееНАЛОГИ, БУХУЧЕТ Минфин предлагает дать малому бизнесу заново выбрать систему

ПодробнееКредитные каникулы, предусмотренные для участников специальной военной

Подробнее© freepik.com Банк России рассчитывает, что платформа "Антидроп" для

ПодробнееКонституционный суд указал на разный статус свидетелей и субъектов, в

ПодробнееЭкономика сегодня

ЦБ установил официальные курсы валют на 4 сентября. Рубль падает ко всем основным зарубежным валютам....

Подробнее Российская валюта снижается ко всем основным мировым валютам. Официальный курс ...

Подробнее 💸 Ежедневный совет Банки — короткий и полезный совет, который помогает управлять деньгами осознанно. Подготовка к школе всегда...

Подробнее Спрос на страховые полисы на случай онкологических заболеваний за год вырос на 40%. Об этом сообщил «Росгосстрах», проанализировав темпы роста продаж полисов данного сегмента. Больше всего спрос увеличился...

Подробнее 💸 Ежедневный совет от Банки — просто о том, как повысить эффективность сбережений. Если вы вносите на счет крупные суммы наличными,...

Подробнее Российская валюта подешевела к доллару, евро и юаню. Официальный курс доллара, установленный Центробанком на 30 августа 2025 года, составляет 80,3316 рубля (прежнее значение — 80,2918 рубля), официальный...

Подробнее

Комментарии (0)