Финансовые результаты, которые демонстрируют российские банки, ставят под сомнение эффективность всей банковской системы. При этом показатели банков не подтверждают распространенное мнение, будто бы кредитные организации переживают экономический кризис гораздо легче, чем экономика в целом.

Совокупный финансовый результат банков по итогам восьми месяцев 2015 года составил 75,9 млрд рублей заработанной прибыли (для сравнения: результат за аналогичный период прошлого года составил 592 млрд рублей прибыли). Всего же по итогам работы за август убыточными, по данным ЦБ РФ, оказались 232 кредитные организации.

Сохраняющаяся слабость рубля и волатильность курса способствовали снижению доверия населения к национальной валюте, оттоку вкладов из банков. Для удержания вкладчиков банки резко повысили процентные ставки по депозитам в конце прошлого года, что привело к росту стоимости финансовых обязательств банков и дальнейшему снижению процентной маржи. В этой связи кредитные организации все чаще сталкиваются с проблемами в своих балансах. В 2014 году Банк России прекратил деятельность 70 банков, а в 2015 году на момент написания статьи лицензий лишились уже 65 кредитных организаций.

Падение экономических и социальных показателей, оптимизация расходов, проводимые сокращения персонала привели к снижению реальных доходов населения, а также уровня жизни в целом. Учитывая нынешние тенденции на рынке рабочей силы и слабые показатели российской экономики во II квартале текущего года, уже можно говорить о том, что уровень безработицы продолжит расти в течение следующих шести месяцев.

С ухудшением ключевых макроэкономических показателей ухудшается и финансовое положение заемщиков банков. Происходит вынужденное снижение деловой активности большинства клиентов, что не может не отражаться на ключевых финансовых показателях банков. Это, в свою очередь, ведет к росту объема просроченных кредитов и возникновению необходимости для банков в формировании резервов на возможные потери.

При изучении отчетности банков становится очевидно, что резервы на возможные потери в последний год – один из главных источников убытков кредитных организаций. Некоторые банкиры, в свою очередь, заявляют, что создание резервов является для них вынужденной мерой, к которой кредитные организации прибегают согласно рекомендациям ЦБ РФ. А также отмечают, что данные меры «консервируют» ликвидность банков, которую они могли бы направить на кредитование реального сектора экономики. Уровень резервирования по сектору большинство банкиров и вовсе считают избыточным. Попробуем разобраться: какова на самом деле текущая ситуация с резервами у банков и можно ли говорить об их избыточности?

Объем активов банковской системы РФ за период с сентября 2014 года по август 2015-го увеличился на 36,55%. Однако стоит отметить, что этот рост во многом связан со значительным ослаблением курса рубля за прошедший год и последовавшей переоценкой валютных активов. Активы 50 крупнейших кредитных организаций РФ составляют более 87% от общей суммы активов банковской системы РФ. Это говорит о высокой степени консолидации активов вокруг крупнейших игроков данного рынка и о том, что положение дел в этих кредитных организациях во многом определяет ситуацию по всему банковскому сектору в целом.

Совокупный кредитный портфель банковской системы РФ, по данным ЦБ РФ, за последние 12 отчетных дат вырос на 18,49% к базовой дате и на 1 сентября 2015 года составляет 54,2 трлн рублей. Если изучать структуру кредитного портфеля на отчетную дату, наибольшую долю в нем составляют кредиты и прочие размещенные средства, выданные предприятиям и организациям (58,7%), на втором месте – кредиты физическим лицам (19,9%), далее идут ссуды, предоставленные финансовому сектору (16,8%).

Если рассматривать динамику кредитных требований по основным видам заемщиков, за анализируемый период она выглядит следующим образом. Корпоративный кредитный портфель (с учетом кредитования ИП) в абсолютном выражении увеличился на 5,99 трлн рублей, или 23,21%. Кредиты финансовому сектору показали рост на 2,12 трлн рублей, или 30,28% (при снижении доли размещенных средств в ЦБ). Напротив, кредитный портфель физических лиц сократился – на 333,5 млрд рублей, или 3,1%. По словам директора департамента финансовой стабильности ЦБ Сергея Моисеева, ожидается дальнейшее сворачивание кредитования физических лиц в 2015 году (до минус 10% к 2014 году).

Что касается уровня просроченной задолженности, темпы ее прироста сохраняются на высоком уровне по банковскому сектору уже долгое время. Просроченная задолженность растет в результате ухудшения платежной дисциплины и качества обслуживания долга у заемщиков банков.

Причин роста просроченной задолженности в российском банковском секторе множество, и вызваны они в основном ухудшением общеэкономических показателей. По оценке Минэкономразвития России (данные на 1 августа 2015 года), снижение ВВП к июлю прошлого года составило 4,6%, с начала года ВВП снизился на 3,6% к соответствующему периоду 2014 года.

Среди основных негативных последствий спада экономики РФ – замедление роста корпоративной прибыли, падение реального уровня доходов населения, высокие темпы роста инфляции, высокий уровень долговой нагрузки. Сюда же можно отнести текущую острую геополитическую ситуацию, из-за которой крупные компании потеряли возможность рефинансировать свои долги в зарубежных кредитных организациях. Эти факторы оказывают давление на уровень просроченной задолженности, так как непосредственно влияют на платежеспособность заемщиков банков.

По данным Банка России, совокупный размер просроченной задолженности на 1 сентября 2015 года составляет 2,82 трлн рублей, или 5,2% от общей суммы кредитов, депозитов и прочих размещенных средств банковского сектора. За последний год уровень просроченной задолженности вырос более чем на 58%. Для сравнения: по данным отчета о состоянии банковской системы ЦБ РФ за кризисный 2009 год, уровень просроченной задолженности на 1 сентября 2010 года составлял 1,01 трлн рублей, а удельный вес в общей сумме кредитов равнялся 5,1%. Таким образом, текущий объем проблемных кредитов уже превышает объемы кризисных 2008–2009 годов. Притом что общая сумма кредитных средств сейчас значительно больше (сумма кредитов, депозитов и прочих размещенных средств на 1 сентября 2010 года – 19,8 трлн рублей).

Лидерами по росту просроченной задолженности в абсолютном значении стали кредиты, выданные предприятиям и организациям, – просроченная задолженность по данному сегменту увеличилась на 747,9 млрд рублей (+67,64%), на втором месте располагаются кредиты физическим лицам – просроченная задолженность выросла на 220,6 млрд рублей (+35%), далее следуют межбанковские кредиты – рост на 70,7 млрд рублей (+154,37%)

Именно рост просроченной задолженности одна из главных причин возникновения необходимости дополнительного формирования резервов на возможные потери для кредитных организаций.

По состоянию на 1 сентября 2015 года фонд резервов на возможные потери в банковской системе РФ составил 4,2 трлн рублей, что на 1,3 трлн превышает аналогичный показатель, достигнутый годом ранее (+42,9%). Удельный вес резервов увеличился с 6,49% от общей суммы кредитов, депозитов и прочих размещенных средств до 7,83% на дату оценки, при том что общая сумма кредитов за анализируемый период увеличилась на 18,5%. В динамике показатель сформированных резервов имеет явный тренд к росту начиная с 2014 года.

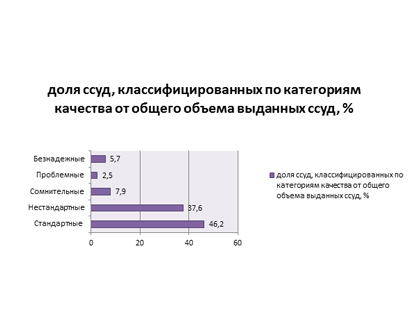

Согласно данным ЦБ РФ, на 1 августа 2015 года структура ссудной задолженности банковского сектора, классифицированная по категориям качества, выглядит следующим образом: на «стандартные» приходится 46,2%, на «нестандартные» — 37,6%, на «сомнительные» — 7,9%, на «проблемные» — 2,5%, и на «безнадежные» — 5,7% от совокупного кредитного портфеля.

Доля наиболее «весомых» (3–5-я категория качества, с резервом от 21% до 100%) в плане размера резерва категорий качества с начала 2014 года значительно возросла: доля ссуд, отнесенных к 3-й категории качества («сомнительные») увеличилась с 6,9% до 7,9%; доля ссуд, классифицированных в 4-ю категорию качества («проблемные») увеличилась с 2% до 2,5%. Отдельно стоит обратить внимание на рост 5-й категории качества («безнадежные»), поскольку эта задолженность с большой долей вероятности будет списана, и кредитная организация понесет реальные убытки. Динамика относительно начала 2014 года показывает рост доли таких ссуд на 1,7% — до 5,7% от общей суммы кредитных требований на 1 августа 2015 года.

Следует понимать и то, как на размер фактически созданного резерва влияет сумма обеспечения (залога) по кредиту. Обеспечение по кредиту может значительно сокращать размер фактически созданного резерва. Однако не всегда это обеспечение удается эффективно оценить и принять в расчет его реальную рыночную стоимость. В случае наступления дефолта заемщика обеспечение по договору залога переходит в собственность кредитного учреждения, но его реализация в условиях кризиса может занять достаточно много времени и привести к дополнительным рискам и издержкам.

Уровень резервирования в августе 2015 года достиг 7,83% от общей суммы кредитов, составив 4,2 трлн рублей. С одной стороны, это огромная сумма, «законсервированная» банками под возможные кредитные риски, вероятность наступления которых в наше время стремительно растет. С другой – как показывает практика, многие кредитные организации не всегда ответственно и честно подходят к оценке своих заемщиков, искусственно занижая уровень резервов. Это, в свою очередь, иногда выливается в новые отзывы лицензий с формулировкой о высокорискованной кредитной политике и потере собственных средств в результате досоздания необходимого объема резервов.

По нашим оценкам, высокие темпы роста просроченной задолженности по всему портфелю кредитов и текущая экономическая ситуация будут провоцировать дальнейшее ухудшение качества обслуживания долгов и финансового положения заемщиков. Это, в свою очередь, позволяет предположить, что без радикального улучшения положения дел в экономике в целом и банковском секторе в частности в краткосрочной перспективе нас ожидает дальнейший рост уровня резервирования. И, как следствие, увеличение убытков банков и дополнительная нагрузка на капитал.

Тяжелее других в этой ситуации придется банкам-монолайнерам, обслуживающим розничный сектор, в связи со снижением доходов у населения. Если рассматривать уровень концентрации банковских активов в крупных кредитных учреждениях, многие из которых с государственным участием, можно сделать вывод о необходимости дополнительной финансовой поддержки государства для сохранения адекватного принятым рискам уровня достаточности капитала и общей устойчивости банковской системы, что в условиях дефицита бюджета будет довольно проблематично.

Сабина ХАСАНОВА, руководитель информационно-аналитической службы

Лучшие новости сегодня

Вы искали сегодня

Другие новости сегодня

ЦБ установил официальные курсы валют на 4 сентября. Рубль падает ко всем основным зарубежным валютам....

Российская валюта снижается ко всем основным мировым валютам. Официальный курс ...

💸 Ежедневный совет Банки — короткий и полезный совет, который помогает управлять деньгами осознанно. Подготовка к школе всегда...

Спрос на страховые полисы на случай онкологических заболеваний за год вырос на 40%. Об этом сообщил «Росгосстрах», проанализировав темпы роста продаж полисов данного сегмента. Больше всего спрос увеличился...

💸 Ежедневный совет от Банки — просто о том, как повысить эффективность сбережений. Если вы вносите на счет крупные суммы наличными,...

Российская валюта подешевела к доллару, евро и юаню. Официальный курс доллара, установленный Центробанком на 30 августа 2025 года, составляет 80,3316 рубля (прежнее значение — 80,2918 рубля), официальный...

«Наши задачи» - предоставлять самую оперативную, достоверную и подробную информацию по банковскому рынку; - помогать клиентам в выборе самых выгодных банковских продуктов; - способствовать банкам в поиске качественных клиентов; - налаживать общение между банками и их клиентами.

© freepik.com Депутаты фракции «Новые люди» обратились в Министерство финансов

ПодробнееОбщая сумма отсрочки по налогам и страховым взносам для угольных предприятий

ПодробнееНАЛОГИ, БУХУЧЕТ Минфин предлагает дать малому бизнесу заново выбрать систему

ПодробнееКредитные каникулы, предусмотренные для участников специальной военной

Подробнее© freepik.com Банк России рассчитывает, что платформа "Антидроп" для

ПодробнееКонституционный суд указал на разный статус свидетелей и субъектов, в

ПодробнееЭкономика сегодня

ЦБ установил официальные курсы валют на 4 сентября. Рубль падает ко всем основным зарубежным валютам....

Подробнее Российская валюта снижается ко всем основным мировым валютам. Официальный курс ...

Подробнее 💸 Ежедневный совет Банки — короткий и полезный совет, который помогает управлять деньгами осознанно. Подготовка к школе всегда...

Подробнее Спрос на страховые полисы на случай онкологических заболеваний за год вырос на 40%. Об этом сообщил «Росгосстрах», проанализировав темпы роста продаж полисов данного сегмента. Больше всего спрос увеличился...

Подробнее 💸 Ежедневный совет от Банки — просто о том, как повысить эффективность сбережений. Если вы вносите на счет крупные суммы наличными,...

Подробнее Российская валюта подешевела к доллару, евро и юаню. Официальный курс доллара, установленный Центробанком на 30 августа 2025 года, составляет 80,3316 рубля (прежнее значение — 80,2918 рубля), официальный...

Подробнее

Комментарии (0)