На ближайшие 12 месяцев ожидания участников рынка продемонстрировали улучшение по большинству показателей.

Результаты очередного опроса профессиональных участников финансового рынка в отношении некоторых индикаторов в июне 2020 года предоставили эксперты Аналитического центра АФК, сообщает piv-bank.ru.

В исследовании изучалось мнение профессиональных участников финансового рынка, представителей банковских, страховых, брокерских организаций, сотрудников аналитических и казначейских подразделений. Общее количество респондентов составило 18 (в мае – 16).

В данной публикации представлены ответы респондентов на вопросы, касающиеся прогнозов по следующим ключевым индикаторам:

Стоимость нефти марки Brent;

Стоимость доллара США против российского рубля;

Стоимость доллара США против казахстанского тенге;

Стоимость российского рубля против казахстанского тенге;

Инфляция;

ВВП;

Базовая ставка НБРК.

Краткосрочные ожидания (до одного месяца)

Краткосрочные ожидания участников финрынка продолжили постепенно улучшаться. Так, средний курс по паре USDKZT через месяц ожидается на уровне 406,4 тенге за доллар (месяцем ранее – 425,3).

Отметим, во время проведения опроса (01.06–07.06) курс доллара на KASE находился в широком диапазоне 398,8–411,6 тенге за доллар на фоне резкого роста котировок нефти и курса российского рубля. Таким образом, дальнейшее движение курса нацвалюты видится участникам финрынка умеренно консервативным. Такие прогнозы обусловлены ожидаемым снижением котировок нефти через месяц — до уровня 40,0 долларов за баррель (тек. 42,2), и ослаблением российского рубля до отметки 69,5 рублей за доллар (тек. 68,7). Вместе с тем в мае курс по паре USDKZT снизился на 13,02 тенге (-3,1%) до отметки 411,55 тенге за доллар; лишь 14,3% респондентов ожидали такого движения нацвалюты, – говорится в сообщении АФК.

В отношении процентных ставок по краткосрочным инструментам суждения экспертов разделились следующим образом: 44,4% придерживаются мнения, что Нацбанк на сегодняшнем заседании (08.06) снизит базовую ставку; оставшиеся 55,6% ожидают ее сохранения на уровне 9,5% годовых. При этом никто из опрошенных не ожидает ее повышения, тогда как в мае такого сценария ожидали 13% респондентов. Напомним, инфляция в стране в мае незначительно снизилась до 6,7% (6,8% в апреле), что, вероятно, объясняет указанные ожидания экспертов.

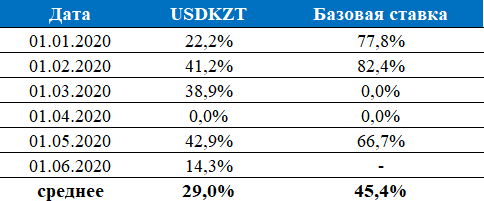

Таблица 1. Доля наиболее точных оценок прошедших опросных раундов:

Среднесрочные ожидания (12 месяцев)

Нефть и курсы валют:

На ближайшие 12 месяцев ожидания участников рынка также продемонстрировали улучшение по большинству показателей. Эксперты прогнозируют, что через год средняя цена барреля нефти Brent составит 45,8 доллара за баррель, в сравнении с 40,5 доллара за баррель месяцем ранее (+13,1%). Очевидно, что с постепенным снятием карантинных ограничений в мире спрос на сырье будет увеличиваться, тогда как соглашение ОПЕК+ будет сдерживать его предложение, что, вероятно, окажет дальнейшую поддержку рынку.

Указанные изменения котировок нефти позитивно отразятся на курсе тенге и российского рубля в паре с американским долларом. Так, среднесрочные ожидания по изменению курса доллара США к тенге и российскому рублю улучшились на 1,8% и 1,4%, соответственно. В соответствии с более выраженной динамикой доллара США относительно нацвалюты пара RUB/KZT будет находиться вблизи отметки 5,82 тенге за рубль в сравнении с 5,86 тенге за рубль ранее (-0,7%), – отмечено в сообщении АФК.

ВВП, инфляция и ставки:

Ожидания экспертов в отношении роста ВВП Казахстана в следующие 12 месяцев немного улучшились в июне. Так, в среднем ожидается, что экономика страны за ближайший год вырастет на 0,8%, тогда как месяцем ранее показатель составил 0,6%. Очевидно, что эксперты ожидают умеренного восстановления экономики страны по мере снятия карантинных ограничений. Напомним, что фоне ограничений из-за Covid-19 падение экономики страны составило 0,2% по итогам января-апреля 2020 года.

В июне значение ожидаемой через 12 месяцев инфляции составило 7,5% против 7,6% месяцем ранее, по-прежнему превышая целевой коридор Нацбанка в 4-6%. К концу 2021 года ожидается замедление показателя до 7,1% (7,3% ранее). Отметим, что инфляционные ожидания экспертов продемонстрировали некоторое снижение на фоне замедления фактической инфляции в мае, что также может отразиться и на базовой ставке – большинство экспертов (56%) ожидает ее снижения в течение следующих 12 месяцев до уровня 9,0%, – говориться в сообщении АФК.

Таблица 2. Ожидания по индикаторам на 12 месяцев:

При этом отмечено, что данные результаты не являются инвестиционной рекомендацией и отражают суждения независимых экспертов, а также не являются официальным мнением представленных организаций.

АФК, равно как и участники данного исследования, не несут какой-либо ответственности за представленные в данном обзоре прогнозы, являющиеся не более чем экспертными суждениями в один конкретный момент времени. Изменения цен на финансовых и товарных рынках являются следствием множества событий, происходящих в мире, различных по характеру и воздействию. Прогнозирование предполагает целый ряд допущений, которые могут моментально терять свою актуальность. В этой связи АФК рекомендует осторожно относиться к любым прогнозам, озвучиваемым в информационном пространстве, – указано в сообщении.

Лучшие новости сегодня

Вы искали сегодня

Другие новости сегодня

© freepik.com Депутаты фракции «Новые люди» обратились в Министерство финансов с предложением о введении льготной ипотечной программы для молодых ученых. Цель инициативы – повысить привлекательность научной...

Общая сумма отсрочки по налогам и страховым взносам для угольных предприятий составляет около 66 млрд рублей, сообщил в интервью журналу "Эксперт" замминистра энергетики РФ Дмитрий Исламов. "По оценкам...

НАЛОГИ, БУХУЧЕТ Минфин предлагает дать малому бизнесу заново выбрать систему налогообложения на 2026 год Кроме того, некоторые смогут вернуть себе прежний режим > Товарные балансы, паспорта "работников" контрагентов помогли доказать в суде реальность работ Суды отменили доначисления

Кредитные каникулы, предусмотренные для участников специальной военной операции, будут распространены на тех, кто отражал вооруженное вторжение на территорию России. Такое поручение президент России Владимир...

© freepik.com Банк России рассчитывает, что платформа "Антидроп" для противодействия мошенническим переводам может заработать во второй половине 2027 года. Об этом сообщила глава ЦБ Эльвира Набиуллина на ежегодной...

Конституционный суд указал на разный статус свидетелей и субъектов, в отношении которых выявлены правонарушения. Вторым за неявку на допрос в налоговую с подачи КС могут быть установлены отдельные штрафы. Однако...

«Наши задачи» - предоставлять самую оперативную, достоверную и подробную информацию по банковскому рынку; - помогать клиентам в выборе самых выгодных банковских продуктов; - способствовать банкам в поиске качественных клиентов; - налаживать общение между банками и их клиентами.

© freepik.com Депутаты фракции «Новые люди» обратились в Министерство финансов

ПодробнееОбщая сумма отсрочки по налогам и страховым взносам для угольных предприятий

ПодробнееНАЛОГИ, БУХУЧЕТ Минфин предлагает дать малому бизнесу заново выбрать систему

ПодробнееКредитные каникулы, предусмотренные для участников специальной военной

Подробнее© freepik.com Банк России рассчитывает, что платформа "Антидроп" для

ПодробнееКонституционный суд указал на разный статус свидетелей и субъектов, в

ПодробнееЭкономика сегодня

ЦБ установил официальные курсы валют на 4 сентября. Рубль падает ко всем основным зарубежным валютам....

Подробнее Российская валюта снижается ко всем основным мировым валютам. Официальный курс ...

Подробнее 💸 Ежедневный совет Банки — короткий и полезный совет, который помогает управлять деньгами осознанно. Подготовка к школе всегда...

Подробнее Спрос на страховые полисы на случай онкологических заболеваний за год вырос на 40%. Об этом сообщил «Росгосстрах», проанализировав темпы роста продаж полисов данного сегмента. Больше всего спрос увеличился...

Подробнее 💸 Ежедневный совет от Банки — просто о том, как повысить эффективность сбережений. Если вы вносите на счет крупные суммы наличными,...

Подробнее Российская валюта подешевела к доллару, евро и юаню. Официальный курс доллара, установленный Центробанком на 30 августа 2025 года, составляет 80,3316 рубля (прежнее значение — 80,2918 рубля), официальный...

Подробнее

Комментарии (0)