Прошедший февраль оказался на 25% менее продуктивным, чем февраль 2016 года. Но это ничего не значит по причине уникальности прошлогоднего февраля. Как известно, 1 марта должна была закончиться программа субсидирования ипотечных кредитов, что привело к ажиотажному спросу. Решение о продлении программы было принято в один раз в четыре года встречающийся день — 29 февраля.

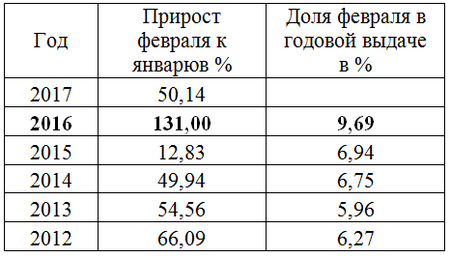

Более объективно можно посмотреть на место февраля на продолжительном временном горизонте (табл. 1). На общем фоне прошедший февраль выглядит довольно симпатично, а если ориентироваться на сравнение со спокойными межкризисными годами (2013, 2014), то прошедшие два месяца позволяют рассчитывать на умеренно оптимистичные результаты года в объеме около 1,8 трлн рублей выданных кредитов.

Таблица 1. Относительное место февраля на отечественном ипотечном рынке.

Прибавка только в один рабочий день дала февралю 2017 года увеличение выдач в целом по рынку на 50,41% относительно января. Больше половина банков, рассматриваемых в рамках Высшей ипотечной лиги, ускорилась мощнее рынка. Таких банков оказалось 12. Можно особо отметить рекордсменов ускорения:

1) банк «Санкт-Петербург» — 187%,

2) банк «Уралсиб» — 116%,

3) Московский кредитный банк — 106%

4) банк «Дельтакредит» — 96%,

5) Промсвязьбанк — 90%.

Можно считать, что для упомянутых банков такое ускорение компенсирует полусонный январь. Что характерно, ни один из «бодрячков» февраля не был отмечен при анализе январского старта.

Ставки решают все?

Первое. ЦБ подтверждает экономический тренд.

Давно ожидаемое событие произошло позднее рассматриваемых итогов февраля, но важно для уточнения дальнейших трендов.

Пресс-релиз регулятора начинается со слов: «Совет директоров Банка России 24 марта 2017 года принял решение снизить ключевую ставку до 9,75% годовых. Совет директоров отмечает, что инфляция замедляется быстрее, чем прогнозировалось, продолжается снижение инфляционных ожиданий и восстановление экономической активности. Инфляционные риски несколько снизились, но сохраняются на повышенном уровне».

Сразу перейдем к выводам:

Последний вывод можно кроме политики сдерживания регулятора подтвердить некоторыми итогами работы банковского сектора. В аналитической статье Владислава Лейбова указано, что за январь-февраль 2017 года активы банков снизились на 0,9%, а совокупный объем кредитов экономике сократился на 1,6%. Объем кредитов предприятиям сократился на 2,2%, а объем кредитов физическим лицам на 0,1%.

Ипотечное кредитование имеет привлекательный показатель амортизации кредитного портфеля, при котором постоянно гасится 10–15% кредитов. В связи с ростом доступности ипотечного кредитования в сторону расширения категорий потенциальных заемщиков можно предположить, что скорость амортизации будет стремиться к 10%.

Второе. Ставки кредитования отражают логику текущей эпохи.

В таком отражении, как в зеркале, видны экономический тренд и текущие особенности ипотечного бизнеса.

Отражение первое. Большие делают первый ход, остальные поддерживают.

После январской паузы лидерами соревнования по снижению ставки выступили два ведущих банка в ипотечном кредитовании — Сбербанк и ВТБ 24. Тренд был поддержан АО АИЖК, а через короткую паузу посыпались соответствующие пресс-релизы других ипотечных кредиторов.

Отражение второе. Кредит на новостройку и после завершения программы субсидирования остался привлекательнее кредита на вторичное жилье.

Индексы Высшей ипотечной лиги для усредненного клиента «с улицы», имеющего 30-процентный первоначальный взнос и подтвержденный доход, в феврале показывали следующее: для новостройки индекс равен 12,26%, а для вторичного рынка — 12,31%. Индексы измеряются в середине месяца.

Продуктовые предложения банков для усредненного клиента такое положение подтверждают. Анализ ставок 22 банков и АО АИЖК показал следующее:

Отражение третье. Кредиторы уменьшили плату за риск инвестиционно-строительного процесса при кредитовании новостроек.

Из детального рассмотрения условий ведущих кредиторов следует, что существенно сократилась практика назначать повышенную ставку на период до оформления права собственности.

Только шесть банков сохранили повышенную ставку, в том числе Газпромбанк, «Санкт-Петербург», Транскапиталбанк, «Глобэкс», «Уралсиб», «Российский капитал».

Высшая ипотечная лига. Соревнование продолжается

Коротко ситуацию среди ведущих кредиторов можно охарактеризовать фразой «Работают все». Банки, активно отработавшие февраль, стали лидерами и по итогам двух месяцев (табл. 2). Произошло небольшое перераспределение мест по сравнению с январем. С десятого на восьмое место переместился банк «Санкт-Петербург». Обратное перемещение произвел Абсолют банк.

Судя по темпу роста кредитования отдельных банков и амбициозным заявлениям, прозвучавшим в разное время, можно предполагать, что довольно скоро для попадания в топ-5 необходимо выдавать 5 млрд рублей в месяц, а в топ-10 — больше 2 млрд рублей. Такие показатели позволят преодолеть долю рынка 1%, которая является порогом для полноценного членства в Высшей ипотечной лиге. Остальные участники первой двадцатки рассматриваются в качестве кандидатов и за ними ведется такое же пристальное наблюдение, как за верхней частью списка.

Таблица 2. Высшая ипотечная лига. Результаты двух месяцев и февраля

Заключение

Первое.[/b] Снижение ставок продолжится.

Банк России подтвердил тренд на снижение инфляции и уменьшил ключевую ставку до 9,75%. Ожидается медленное, но неуклонное движение ключевой ставки вниз. Ведущие кредиторы не занимают деньги в ЦБ, но такое движение приведет к изменению стоимости пассивов и, естественно, ставки кредитования.

Активы банковской системы в феврале снизились. То есть корпоративное кредитование не растет, а розничное колеблется. Кроме ипотечного кредитования нет очевидных направлений для формирования долгосрочных активов. Устремление в этом направлении кредитов усилит конкуренцию, в том числе за счет ставок.

Темп восстановления доходов населения отстает от задач по росту кредитного портфеля и, как следствие, доступность ипотечного кредитования будет обеспечиваться снижением ставок.

Второе. По результатам марта проснутся все кредиторы, еще не успевшие это сделать в январе-феврале.

Постоянные перемещения кредиторов в таблице Высшей ипотечной лиги подтверждают развитие конкуренции на ипотечном рынке. Так как ставка кредитования важный, но не единственный способ борьбы за заемщика, то продолжится совместное развитие технологий ипотечного бизнеса и способов продажи.

Третье. О точных прогнозах ипотечного кредитования на 2017 год говорить еще рано, но оптимизм можно оценить в 1,8 трлн рублей годовой выдачи.

Расширенная аналитика ипотечного рынка доступна на ресурсах «Русипотеки».

Лучшие новости сегодня

Вы искали сегодня

Другие новости сегодня

© freepik.com Депутаты фракции «Новые люди» обратились в Министерство финансов с предложением о введении льготной ипотечной программы для молодых ученых. Цель инициативы – повысить привлекательность научной...

Общая сумма отсрочки по налогам и страховым взносам для угольных предприятий составляет около 66 млрд рублей, сообщил в интервью журналу "Эксперт" замминистра энергетики РФ Дмитрий Исламов. "По оценкам...

НАЛОГИ, БУХУЧЕТ Минфин предлагает дать малому бизнесу заново выбрать систему налогообложения на 2026 год Кроме того, некоторые смогут вернуть себе прежний режим > Товарные балансы, паспорта "работников" контрагентов помогли доказать в суде реальность работ Суды отменили доначисления

Кредитные каникулы, предусмотренные для участников специальной военной операции, будут распространены на тех, кто отражал вооруженное вторжение на территорию России. Такое поручение президент России Владимир...

© freepik.com Банк России рассчитывает, что платформа "Антидроп" для противодействия мошенническим переводам может заработать во второй половине 2027 года. Об этом сообщила глава ЦБ Эльвира Набиуллина на ежегодной...

Конституционный суд указал на разный статус свидетелей и субъектов, в отношении которых выявлены правонарушения. Вторым за неявку на допрос в налоговую с подачи КС могут быть установлены отдельные штрафы. Однако...

«Наши задачи» - предоставлять самую оперативную, достоверную и подробную информацию по банковскому рынку; - помогать клиентам в выборе самых выгодных банковских продуктов; - способствовать банкам в поиске качественных клиентов; - налаживать общение между банками и их клиентами.

© freepik.com Депутаты фракции «Новые люди» обратились в Министерство финансов

ПодробнееОбщая сумма отсрочки по налогам и страховым взносам для угольных предприятий

ПодробнееНАЛОГИ, БУХУЧЕТ Минфин предлагает дать малому бизнесу заново выбрать систему

ПодробнееКредитные каникулы, предусмотренные для участников специальной военной

Подробнее© freepik.com Банк России рассчитывает, что платформа "Антидроп" для

ПодробнееКонституционный суд указал на разный статус свидетелей и субъектов, в

ПодробнееЭкономика сегодня

ЦБ установил официальные курсы валют на 4 сентября. Рубль падает ко всем основным зарубежным валютам....

Подробнее Российская валюта снижается ко всем основным мировым валютам. Официальный курс ...

Подробнее 💸 Ежедневный совет Банки — короткий и полезный совет, который помогает управлять деньгами осознанно. Подготовка к школе всегда...

Подробнее Спрос на страховые полисы на случай онкологических заболеваний за год вырос на 40%. Об этом сообщил «Росгосстрах», проанализировав темпы роста продаж полисов данного сегмента. Больше всего спрос увеличился...

Подробнее 💸 Ежедневный совет от Банки — просто о том, как повысить эффективность сбережений. Если вы вносите на счет крупные суммы наличными,...

Подробнее Российская валюта подешевела к доллару, евро и юаню. Официальный курс доллара, установленный Центробанком на 30 августа 2025 года, составляет 80,3316 рубля (прежнее значение — 80,2918 рубля), официальный...

Подробнее

Комментарии (0)